10月22日晚间,梅花生物(600873.SH)发布跨境收购业务最新进展公告,宣布近期已完成对并购标的的资产评估,据最新评估结果显示,截至 2025年 6 月 30 日,协和发酵食品氨基酸、医药氨基酸及母乳低聚糖(HMO)业务所涉及的模拟合并股东全部权益价值评估值为16.26 亿元,对比此前确定的 8.33 亿元交易对价,该笔并购具备较高性价比。同时,该交易预计将为梅花生物 2025 年度带来约 7.8 亿元营业外收入,直接增厚当期利润。

并购带来的战略价值远超短期财务收益,梅花生物的氨基酸产品线得到了进一步完善,成功切入HMO这一高潜力领域,并向高附加值的医药级氨基酸市场延伸,打破了此前以食品和饲料添加剂为主的业务结构,形成了多品类协同发展的格局。通过此次交易,公司还新增了泰国、北美等地的生产经营实体,填补了在这些关键市场的布局空白,全球化运营网络得到显著强化,为提升全球市场竞争力奠定了坚实基础。

当前氨基酸市场正处于景气度阶段性回落的调整周期,行业整体盈利空间受到挤压,此次收购为公司业绩提供了更强的确定性,也为未来产能投放与技术研发留出了充足的资金空间。

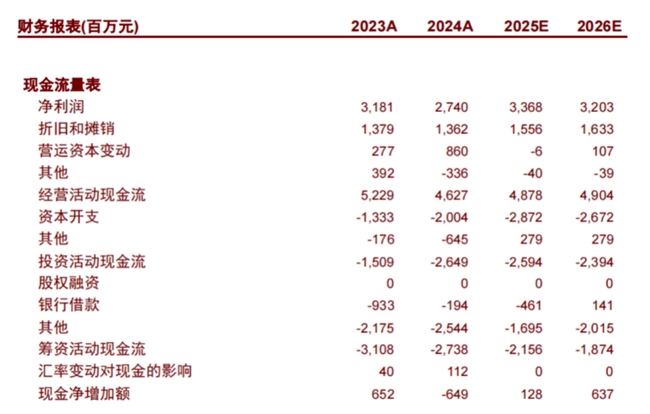

据财务数据显示,2023至2024年受行业周期波动影响,营业收入略有下滑,但随着并购效应逐步释放,机构预测2025年梅花生物净利润将回升至33.68亿元,同比增长22.9%。同时,公司盈利能力保持稳健,近三年毛利率稳定在18%-19%区间,2025年股息收益率预计可达6.8%,展现出良好的收益潜力。

梅花生物当前股价对应2025年市盈率为8.9倍,低于行业平均水平,让公司具备了一定的估值优势。机构维持“跑赢行业”评级,目标价为13.70元,较最新收盘价10.67元存在较大的上行空间。梅花生物的净资产收益率表现亮眼,2025年预计可达21.9%,展现出其在行业内较强的盈利效率和综合竞争力。

从长远来看,梅花生物的全球化战略布局正逐步落地见效。此次并购不仅是一次成功的资产收购动作,更是公司转型升级的重要契机。随着高附加值产品的投产放量与海外市场的持续拓展,将助力企业突破行业周期限制,为业绩增长注入新的可能,并朝着“世界级生物智造企业”的目标加速前进。

CopyRight@2008-2024 中国证券新闻 All Right Reserved

工信备案号:备案号京ICP(备)15095275

中国证券新闻版权所有违者必究